Une institution de microfinance est également une entreprise financière qui doit, à terme, couvrir ses dépenses et dégager une marge pour être viable dans le temps. Parallèlement, les clients ont besoin des services financiers pour, entre autres, sécuriser leurs disponibilités et mener des activités économiques.

Au-delà de leur fonction d’intermédiation financière, les institutions de microfinance sont appelées à exercer une mission sociale à travers notamment plusieurs services non financiers : groupes de solidarité, formation en éducation financière des clients, participation à la gestion, etc.

Alors, les institutions de microfinance seront-t-elles à mesure de relever le double défi de cibler efficacement les segments vulnérables, d’atteindre le plus grand nombre et d’être financièrement solides pour assurer leur pérennité ? Après avoir rappelé brièvement les objectifs de la microfinance, il sera question dans cette note contributive d’analyser les dimensions et normes de gestion de la performance sociale mais également d’identifier les actions devant renforcer la politique de gestion de la performance sociale (GPS) dans les SFD dans le contexte sénégalais.

1. Objectifs et dynamique de la microfinance

Les institutions de microfinance se sont données pour objectifs l’augmentation des revenus ainsi que l’amélioration des conditions de vie des ménages les plus pauvres à travers l’accroissement de leur productivité, le développement de microentreprise, l’amélioration de la gestion de leurs revenus et l’équilibre de la consommation. A la différence du système financier classique, il s’agit d’une finance de proximité à vocation sociale, dans laquelle il y a un contact direct entre les institutions de microfinance et leurs clients.

Plusieurs expériences en matière de microfinance ont montré qu’il était possible d’accroître les revenus de pauvres en utilisant le microcrédit et l’épargne de petits montants. Si l’objectif essentiel de la microfinance étant de contribuer à la réduction de la pauvreté en s’intéressant en priorité à la population la plus démunie, il est nécessaire d’analyser les indicateurs qui permettent d’apprécier l’impact socio-économique en vue de tendre vers une autonomie financière de l’institution de microfinance.

Au Sénégal, le secteur de la microfinance suit une progression encourageante et reste assez dynamique. Les indicateurs de déploiement ont positivement évolué les dernières années, plaçant le Sénégal parmi les premiers pays de l’UEMOA. Le schéma institutionnel s’articule principalement autour de la DRS-SFD qui assure la tutelle, de la DMF en charge du développement et de la promotion, de la BCEAO qui s’occupe de la réglementation et de la surveillance notamment des grands réseaux, de l’APSFD Sénégal et des Partenaires Techniques et Financiers.

En outre, le panorama du secteur de la microfinance met en présence trois types de SFD : les SFD de grande taille, les SFD de taille moyenne (intermédiaires) et les SFD de petite taille, suivant une classification basée sur le volume d’affaires et l’appréciation de quelques ratios de gestion financière. Les efforts consentis par les institutions de microfinance et les pouvoirs publics, en prenant en compte le cadre légal et réglementaire, ont permis de réaliser des progrès dans le ciblage des plus pauvres et la viabilité financière. Mais beaucoup d’efforts ont été fourni en matière de microfinance.

Bien que les institutions de microfinance ont permis d’atteindre de nombreux groupes exclus et rester financièrement viables, des études de la Banque Mondiale ont montré que, si elles atteignent effectivement des personnes ou ménages vivant en dessous de seuil de pauvreté, seuls 10 à 15 ont accès à la microfinance. Certaines contraintes peuvent limiter l’efficacité du ciblage des plus pauvres telles que la formation insuffisante du personnel, la faiblesse des mécanismes de suivi en particulier du système d’information de gestion, les contraintes réglementaires quant à la viabilité financière des IMF ainsi que le coût d’application des outils d’identification élevé.

Le secteur de la microfinance veut ainsi relever les défis à sa professionnalisation et de sa consolidation en vue de répondre à une meilleure inclusion financière. Les expériences notées ont fait évoluer le concept et confirmer un certain nombre de postulats parmi lesquels : - la microfinance constitue un puissant instrument dans la lutte pour la réduction de la pauvreté ; - l’accès de manière durable, d’un grand nombre de pauvres à des produits et services financiers, requiert l’atteinte de l’autosuffisance financière ; - l’intégration de la microfinance dans le secteur financier global est une condition de son développement ; - les pauvres ont besoin, non seulement de crédit, mais aussi d’une variété d’autres services financiers tels que l’épargne, les services de paiement et l’assurance ; - le crédit n’est pas toujours approprié pour toutes les situations : des catégories de personnes qui ne disposent d’aucun revenu, ni de moyens de remboursement de prêts, ont certainement besoin d’autres formes d’appui avant d’être éligibles au crédit ; - le renforcement des capacités institutionnelles et humaines constitue un défi majeur du secteur de la microfinance ; - le rôle des autorités de contrôle et de promotion est important dans la création d’un environnement favorable au développement du secteur.

2. Notion conceptuelle de performance sociale d’un SFD

Selon la Social Performance Task Force (SPTF), la performance sociale est la mise en pratique efficace de la mission sociale d’une institution en accord avec des valeurs sociales acceptées. Cette performance sociale répond à un nombre de principes de gestion qui sont les résultats d’une initiative sectorielle, visant à rendre l’objectif social de la microfinance plus effectif. Ces principes reflètent un consensus partagé par un large spectre d’acteurs dont les institutions de microfinance, les réseaux, les bailleurs, les investisseurs et les organisations d’appui, qui s’engagent dans des actions concrètes pour atteindre leur mission de performance sociale.

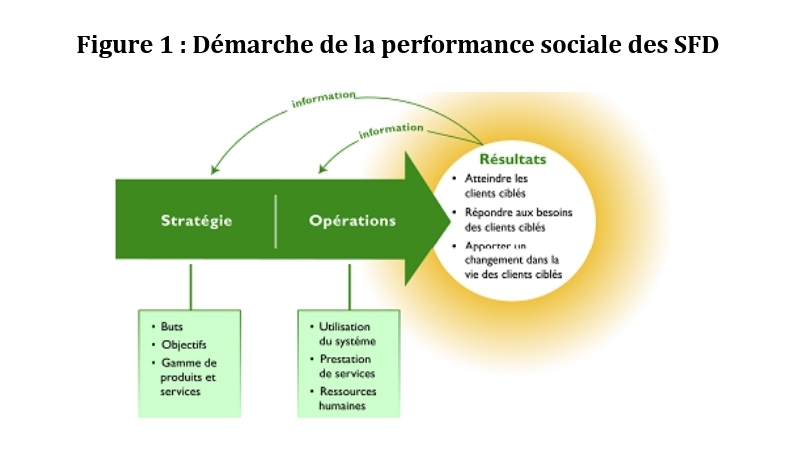

La performance sociale correspond à la mise en pratique effective de la mission sociale d’une IMF. Ainsi, la performance sociale est définie tout autant en termes de processus qu’en termes de résultats. Le processus qui aboutit à la réalisation des changements souhaitées dans la vie des clients s’appelle la « démarche de la performance ».

Au-delà de leur fonction d’intermédiation financière, les institutions de microfinance sont appelées à exercer une mission sociale à travers notamment plusieurs services non financiers : groupes de solidarité, formation en éducation financière des clients, participation à la gestion, etc.

Alors, les institutions de microfinance seront-t-elles à mesure de relever le double défi de cibler efficacement les segments vulnérables, d’atteindre le plus grand nombre et d’être financièrement solides pour assurer leur pérennité ? Après avoir rappelé brièvement les objectifs de la microfinance, il sera question dans cette note contributive d’analyser les dimensions et normes de gestion de la performance sociale mais également d’identifier les actions devant renforcer la politique de gestion de la performance sociale (GPS) dans les SFD dans le contexte sénégalais.

1. Objectifs et dynamique de la microfinance

Les institutions de microfinance se sont données pour objectifs l’augmentation des revenus ainsi que l’amélioration des conditions de vie des ménages les plus pauvres à travers l’accroissement de leur productivité, le développement de microentreprise, l’amélioration de la gestion de leurs revenus et l’équilibre de la consommation. A la différence du système financier classique, il s’agit d’une finance de proximité à vocation sociale, dans laquelle il y a un contact direct entre les institutions de microfinance et leurs clients.

Plusieurs expériences en matière de microfinance ont montré qu’il était possible d’accroître les revenus de pauvres en utilisant le microcrédit et l’épargne de petits montants. Si l’objectif essentiel de la microfinance étant de contribuer à la réduction de la pauvreté en s’intéressant en priorité à la population la plus démunie, il est nécessaire d’analyser les indicateurs qui permettent d’apprécier l’impact socio-économique en vue de tendre vers une autonomie financière de l’institution de microfinance.

Au Sénégal, le secteur de la microfinance suit une progression encourageante et reste assez dynamique. Les indicateurs de déploiement ont positivement évolué les dernières années, plaçant le Sénégal parmi les premiers pays de l’UEMOA. Le schéma institutionnel s’articule principalement autour de la DRS-SFD qui assure la tutelle, de la DMF en charge du développement et de la promotion, de la BCEAO qui s’occupe de la réglementation et de la surveillance notamment des grands réseaux, de l’APSFD Sénégal et des Partenaires Techniques et Financiers.

En outre, le panorama du secteur de la microfinance met en présence trois types de SFD : les SFD de grande taille, les SFD de taille moyenne (intermédiaires) et les SFD de petite taille, suivant une classification basée sur le volume d’affaires et l’appréciation de quelques ratios de gestion financière. Les efforts consentis par les institutions de microfinance et les pouvoirs publics, en prenant en compte le cadre légal et réglementaire, ont permis de réaliser des progrès dans le ciblage des plus pauvres et la viabilité financière. Mais beaucoup d’efforts ont été fourni en matière de microfinance.

Bien que les institutions de microfinance ont permis d’atteindre de nombreux groupes exclus et rester financièrement viables, des études de la Banque Mondiale ont montré que, si elles atteignent effectivement des personnes ou ménages vivant en dessous de seuil de pauvreté, seuls 10 à 15 ont accès à la microfinance. Certaines contraintes peuvent limiter l’efficacité du ciblage des plus pauvres telles que la formation insuffisante du personnel, la faiblesse des mécanismes de suivi en particulier du système d’information de gestion, les contraintes réglementaires quant à la viabilité financière des IMF ainsi que le coût d’application des outils d’identification élevé.

Le secteur de la microfinance veut ainsi relever les défis à sa professionnalisation et de sa consolidation en vue de répondre à une meilleure inclusion financière. Les expériences notées ont fait évoluer le concept et confirmer un certain nombre de postulats parmi lesquels : - la microfinance constitue un puissant instrument dans la lutte pour la réduction de la pauvreté ; - l’accès de manière durable, d’un grand nombre de pauvres à des produits et services financiers, requiert l’atteinte de l’autosuffisance financière ; - l’intégration de la microfinance dans le secteur financier global est une condition de son développement ; - les pauvres ont besoin, non seulement de crédit, mais aussi d’une variété d’autres services financiers tels que l’épargne, les services de paiement et l’assurance ; - le crédit n’est pas toujours approprié pour toutes les situations : des catégories de personnes qui ne disposent d’aucun revenu, ni de moyens de remboursement de prêts, ont certainement besoin d’autres formes d’appui avant d’être éligibles au crédit ; - le renforcement des capacités institutionnelles et humaines constitue un défi majeur du secteur de la microfinance ; - le rôle des autorités de contrôle et de promotion est important dans la création d’un environnement favorable au développement du secteur.

2. Notion conceptuelle de performance sociale d’un SFD

Selon la Social Performance Task Force (SPTF), la performance sociale est la mise en pratique efficace de la mission sociale d’une institution en accord avec des valeurs sociales acceptées. Cette performance sociale répond à un nombre de principes de gestion qui sont les résultats d’une initiative sectorielle, visant à rendre l’objectif social de la microfinance plus effectif. Ces principes reflètent un consensus partagé par un large spectre d’acteurs dont les institutions de microfinance, les réseaux, les bailleurs, les investisseurs et les organisations d’appui, qui s’engagent dans des actions concrètes pour atteindre leur mission de performance sociale.

La performance sociale correspond à la mise en pratique effective de la mission sociale d’une IMF. Ainsi, la performance sociale est définie tout autant en termes de processus qu’en termes de résultats. Le processus qui aboutit à la réalisation des changements souhaitées dans la vie des clients s’appelle la « démarche de la performance ».

3- Enjeux de la performance sociale en microfinance

La microfinance s’est construite dès le départ comme un couteau à double tranchante c’est à dire sa double identité sociale et financière. La première hypothèse est que les démarches de responsabilité sociale peuvent être à la base de stratégies doublement gagnantes à la fois sur le plan social et financier « Win-Win solution ». Pour le cas de la microfinance, certains analystes défendent cette approche double ou triple « bottom line ».

De nombreuses institutions de microfinance considèrent que le renforcement de leur performance sociales peut contribuer à l’amélioration de leur performance financière en améliorant leurs relations avec les clients, le personnel et l’environnement socio-économique dans lequel elles s’insèrent. Aussi, une démarche mettant en avant la responsabilité sociale permet aux institutions d’améliorer leur avantage comparatif.

Dans le cas de la microfinance, on peut faire le parallèle avec la recherche de financement externe et le positionnement de la microfinance vis-à-vis des investisseurs qui intègrent de plus en plus ces critères dans leurs processus d’analyse.

Cette démarche est donc au cœur de la gestion de l’image de marque ou du « capital réputation » des entreprises, avec l’idée centrale que ce dernier, en particulier dans un secteur comme celui de la microfinance, ne peut être basé uniquement sur des critères financiers. L’émergence de nouveaux segments de marché, en termes d’accès au financement (investisseurs éthiques), expliquerait alors le développement des démarches de responsabilité sociale. Ainsi, par rapport aux pressions récurrentes sur les taux d’intérêt élevés du secteur de la microfinance, la mise en avant de la performance sociale peut constituer une réponse indispensable pour maintenir la viabilité financière du secteur.

Pour les institutions de microfinance, les stratégies de renforcement de la performance sociale impliquent à court terme des coûts spécifiques : formation des clients, animation de groupes, partage de l’information et volonté de transparence, prise en compte des liens sociaux et des valeurs locales ; ce qui demande une connaissance approfondie des spécificités sociales et culturelles dans les zones d’opération de l’institution, l’apport de services sociaux non financiers, etc.

Le ciblage des populations pauvres (zones rurales reculées, petits montants, risques sur les activités, etc.) reste souvent une option coûteuse, où les économies d’échelles sont réduites et les coûts de transaction élevées.

4. Dimensions et normes de gestion de performance sociale

Les normes concernent tous les SFD à la recherche d’un double objectif. L’atteinte de ces normes traduit que les SFD a des bonnes pratiques de gestion de performance sociale. Ces pratiques constituent les normes universelles de gestion de la performance sociale de la SPTF. Elles se déclinent en six (06) axes chacune d’entre elles regroupant plusieurs normes, qui se contentent d’énoncer la manière dont une institution devrait gérer sa performance sociale.

1. Définir et suivre les objectifs sociaux : L’institution de microfinance possède une stratégie, collecte, publie et vérifie l’exactitude des données sur les clients pour atteindre ses objectifs sociaux.

2. S’assurer de l’engagement de l’institution en faveur des objectifs sociaux : Les membres du conseil d’administration tiennent l’institution responsable de la mission, la direction supervise la mise en place de la stratégie de celle-ci pour réaliser ses objectifs sociaux. Le recrutement et l’évaluation des employés se basent sur des critères de performance à la fois sociaux et financiers.

3. Concevoir des produits et services et canaux de distribution qui répondent aux besoins et préférences des clients : L’institution prend en compte les besoins et préférences des différents types de clients. Les produits, services et canaux de distribution de l’institution sont conçus pour satisfaire aux clients, en lien avec les objectifs sociaux de l’institution.

4. Traitement des clients de manière responsable : cet axe s’articule autour des principes ci-après : - Prévention du surendettement : les institutions de microfinance doivent accorder une attention particulière à toutes les phases de la procédure de crédit pour s’assurer que les clients sont à même capables de rembourser, sans risque de surendettement.

De plus, elles doivent appliquer des systèmes internes de prévention du surendettement en vue de mieux gérer le risque du crédit du marché à travers un échange d’informations sur le crédit. - Transparence : les institutions de microfinance devront informer les clients de manière claire et exhaustive dans un langage compréhensible pour que ceux-ci puissent prendre des décisions en toute connaissance de cause. L’accent doit être mis sur le besoin d’informations transparentes sur la tarification, les termes et conditions attachés aux produits. - Traitement équitable et respectueux des clients : les prestataires de services financiers et leurs agents traiteront leurs clients avec équité et respect, en évitant toute forme de discrimination. - Confidentialité des données du client : l’institution de microfinance devra respecter la confidentialité des données des clients, conformément aux lois et règlements en vigueur.

Les données serviront exclusivement à l’objet indiqué au moment où elles seront recueillies ou dans les limites d’autorisation de la loi, sauf accord contraire du client. - Mécanismes de résolution des complaintes : les institutions doivent avoir des mécanismes de recours internes de traitement des plaintes et résolution des problèmes de leurs clients, qu’elles mettent à la disposition de ces derniers et améliorer ainsi la qualité de leurs produits et services.

5. Traiter les employés de manière responsable L’institution de microfinance obéit à une politique formalisée de ressources humaines qui protège les employés et favorise un environnement de travail motivant. Elle fournit les formations requises aux agents pour les fonctions essentielles de l’IMF. Enfin, elle suit la satisfaction et le taux de rotation du personnel.

6. Equilibrer les rendements sociaux et financiers : L’institution définit et surveille le taux de croissance des activités menées afin de favoriser à la fois la viabilité financière et le bien-être des clients. Les investisseurs en capital, les prêteurs, le conseil d’administration et la direction sont en phase avec la double mission de l’institution et mettent en place une structure financière appropriée en termes de combinaison de ressources, de modalités et de rendement souhaités. La recherche de rentabilité ne porte pas atteinte à la viabilité à long terme de l’institution, ni au bien-être des clients. Pour conclure, elle offre à ses cadres de direction un niveau de rémunération adapté à une institution poursuivant une double mission.

5. Avantages de la performance sociale en microfinance

Le secteur de la microfinance est perçu comme un moyen d’octroyer le crédit aux populations les plus démunies et constitue un outil de développement socio-économique. La performance sociale présente à ce titre des avantages pour les différents partenaires du secteur tels que les bailleurs de fonds, l’Etat, les investisseurs, les clients et les institutions de microfinance elles-mêmes.

- Pour les bailleurs de fonds, les investisseurs et l’Etat

La performance sociale permet d’évaluer l’impact des produits et services offerts aux populations les plus démunies.

- Pour les clients

La PS permet à la clientèle de cibler les populations pauvres et à faibles revenus, qui ont peu ou n’ont pas accès aux services financiers bancaires dans le but de changer leur niveau de vie et/ou satisfaire les besoins de leur ménage ou de leurs activités économiques et professionnelles. Par ailleurs, les objectifs sociaux de microfinance peuvent également avoir des conséquences positives sur les clients et la communauté : ciblage d’une population exclue, mais aussi renforcement du capital social des bénéficiaires à travers la création et le renforcement de liens communautaires, renforcement des capacités individuelles et « empowerment » qui correspond au gain de confiance en soi, à la prise de nouvelles responsabilités, à la reconnaissance des autres, etc. Savoir mesurer ces bénéfices et les prendre en compte permettrait de les valoriser et de mieux faire reconnaître le travail des institutions de microfinance. Il s’agit également de les aider à renforcer leurs stratégies sociales et d’éviter les dérives qui peuvent être observées sous la pression des performances financières à court terme.

- Pour les institutions de microfinance

De nombreuses institutions de microfinance engagées dans une stratégie active de promotion de leurs objectifs sociaux, émettent l’hypothèse que sur le long terme, la performance sociale des institutions de microfinance renforce leur pérennité financière. Cette stratégie implique à court terme des coûts spécifiques : formation des clients, animation de groupes, partage de l’information et volonté de transparence, prise en compte des liens sociaux et des valeurs locales. Cette approche peut aussi générer des réductions de coûts à plus long terme. En effet, la transparence, les échanges d’information et la réduction de l’asymétrie d’information vont créer la confiance, renforcer les relations sur le long terme, permettre le partage de normes et de valeurs et ainsi fidéliser les clients et favoriser les remboursements.

La formation et la participation des clients peuvent aussi accroître la productivité des agents et limiter les coûts de transaction pour l’institution en réduisant le coût du suivi et du contrôle sur les transactions financières. Face à certaines difficultés auxquelles sont confrontées les institutions ces dernières années (départs de clients, groupes ou clients inactifs, impayés, faillites, etc.), celles-ci gagneraient alors à améliorer leur performance sociale pour renforcer leur stabilité et leur crédibilité.

6. Comment mesurer la performance sociale en microfinance ?

La mesure de la performance sociale est à la fois plus large et plus complexe. Deux approches d'évaluation qui sont complémentaires peuvent être adoptées : une approche centrée sur l'institution à travers la portée sociale et une approche centrée sur les clients à travers l'analyse de l'impact.

S’agissant de la portée sociale, trois éléments sont généralement évalués : la capacité de l’institution de microfinance à atteindre le plus grand nombre durant une période de temps donnée (breadth of outreach), la capacité à enrôler des personnes dont la situation sociale est initialement défavorisée (depth of outreach) et enfin la capacité à améliorer, directement ou indirectement leur bien-être et celui de leur ménage (quality of outreach).

Pour ce qui est l’approche centrée sur les clients (analyse de l’impact), la question repose essentiellement sur « Combien rapporte un franc prêté en revenu supplémentaire pour le bénéficiaire ? ». Par conséquent, la mesure de l'impact consiste à comprendre (enquêtes, études) comment les services financiers de la microfinancce affectent les conditions de vie des clients. Cet impact traduit les changements sur les clients attribuables à l'action de l'institution de microfinance, c’est à dire le rendement social d'un investissement procuré par les bailleurs de fonds. Ces derniers ont besoin de savoir si le soutien financier qu'ils apportent aux institutions de microfinance atteignent le but qu'elles se sont données.

A première vue, il peut sembler évident de mesurer l'impact de la microfinance mais la situation n'est pas aussi simple.

7. Promouvoir une politique de gestion de la performance sociale (GPS) dans les SFD au Sénégal

Les résultats d’une enquête nationale réalisée par l’Observatoire de la Qualité des Services Financiers (OQSF) auprès des clients de la microfinance montrent que la proportion qui juge les produits des SFD inadaptés à leurs revenus est estimée à 31,0%. De même, il ressort que les produits et services des SFD sont jugés « peu adaptés » pour 26,0% des personnes physiques et 24,7% des personnes morales interrogées. Par ailleurs, 42,8% de l’échantillon considère que l’utilisation des produits et services financiers de leur SFD n’a pas permis d’améliorer leurs conditions de vie. Ce sentiment d’insatisfaction est plus prononcé chez les personnes physiques avec un taux de 45,2% et 38,8% pour les personnes morales.

Il est également à relever un pourcentage très élevé de clients membres (84%) soutenant n’avoir jamais participé à une assemblée générale de leur institution de microfinance. Au titre des dispositions légales et réglementaires, l’obligation est faite aux SFD de se doter d'outils de gouvernance appropriés, particulièrement de codes de déontologie portant sur les relations avec la clientèle et les fournisseurs de biens et services ainsi que de normes de contrôle interne (instruction de la BCEAO n° 017-12-2010 du 29 décembre 2010, relative à l'organisation du contrôle interne au sein des SFD).

Sur le plan des initiatives, il faut se réjouir de l’élaboration par l’Association Professionnelle des SFD, d’un Code de déontologie en 2008, révisé en 2011, dont l’un des objectifs est de promouvoir des pratiques éthiques dans le secteur de la microfinance. Ce code applicable à tous les SFD (articles 3 et 39), couvre l’ensemble des principes de protection des clients à l’exception de celui relatif aux produits et services appropriés.

En vue d’assurer une meilleure gestion de la performance sociale dans les SFD pour un secteur de la microfinance plus inclusif et contribuant à sa pérennité, les actions ci-après seraient souhaitables à mettre en œuvre : - une meilleure connaissance et compréhension des principes mutualistes dans les SFD en vue de renforcer l’appropriation par leurs membres ; - la mise en œuvre effective des principes de protection des clients et du code d’éthique et de déontologie ; - un accroissement de l’offre de services financiers en milieu rural ; - un renforcement des compétences des dirigeants des SFD, en termes d’orientations, de planification, de pilotage et suivi des caisses de base par l’Union ; - la poursuite de l’assainissement du portefeuille de crédit des SFD en vue d’accroitre la confiance chez les sociétaires et actionnaires ; - l’accompagnement des SFD à développer une offre de services financiers innovants (mobile banking, finance islamique, moyens de paiements avec les banques ou les transferts rapides) ; - la vulgarisation d’un programme d’éducation financière des membres clients avec un recours aux langues nationales sur les aspects liés à la gestion des crédits et de l’épargne. Enfin, il urge d’accélérer la mise en place d’un cadre réglementaire et institutionnel approprié en vue de l’amélioration de la gestion de la performance sociale au niveau des SFD.

Dr Aliou DIOP, Expert financier à l’Observatoire de la Qualité des Services Financiers

La microfinance s’est construite dès le départ comme un couteau à double tranchante c’est à dire sa double identité sociale et financière. La première hypothèse est que les démarches de responsabilité sociale peuvent être à la base de stratégies doublement gagnantes à la fois sur le plan social et financier « Win-Win solution ». Pour le cas de la microfinance, certains analystes défendent cette approche double ou triple « bottom line ».

De nombreuses institutions de microfinance considèrent que le renforcement de leur performance sociales peut contribuer à l’amélioration de leur performance financière en améliorant leurs relations avec les clients, le personnel et l’environnement socio-économique dans lequel elles s’insèrent. Aussi, une démarche mettant en avant la responsabilité sociale permet aux institutions d’améliorer leur avantage comparatif.

Dans le cas de la microfinance, on peut faire le parallèle avec la recherche de financement externe et le positionnement de la microfinance vis-à-vis des investisseurs qui intègrent de plus en plus ces critères dans leurs processus d’analyse.

Cette démarche est donc au cœur de la gestion de l’image de marque ou du « capital réputation » des entreprises, avec l’idée centrale que ce dernier, en particulier dans un secteur comme celui de la microfinance, ne peut être basé uniquement sur des critères financiers. L’émergence de nouveaux segments de marché, en termes d’accès au financement (investisseurs éthiques), expliquerait alors le développement des démarches de responsabilité sociale. Ainsi, par rapport aux pressions récurrentes sur les taux d’intérêt élevés du secteur de la microfinance, la mise en avant de la performance sociale peut constituer une réponse indispensable pour maintenir la viabilité financière du secteur.

Pour les institutions de microfinance, les stratégies de renforcement de la performance sociale impliquent à court terme des coûts spécifiques : formation des clients, animation de groupes, partage de l’information et volonté de transparence, prise en compte des liens sociaux et des valeurs locales ; ce qui demande une connaissance approfondie des spécificités sociales et culturelles dans les zones d’opération de l’institution, l’apport de services sociaux non financiers, etc.

Le ciblage des populations pauvres (zones rurales reculées, petits montants, risques sur les activités, etc.) reste souvent une option coûteuse, où les économies d’échelles sont réduites et les coûts de transaction élevées.

4. Dimensions et normes de gestion de performance sociale

Les normes concernent tous les SFD à la recherche d’un double objectif. L’atteinte de ces normes traduit que les SFD a des bonnes pratiques de gestion de performance sociale. Ces pratiques constituent les normes universelles de gestion de la performance sociale de la SPTF. Elles se déclinent en six (06) axes chacune d’entre elles regroupant plusieurs normes, qui se contentent d’énoncer la manière dont une institution devrait gérer sa performance sociale.

1. Définir et suivre les objectifs sociaux : L’institution de microfinance possède une stratégie, collecte, publie et vérifie l’exactitude des données sur les clients pour atteindre ses objectifs sociaux.

2. S’assurer de l’engagement de l’institution en faveur des objectifs sociaux : Les membres du conseil d’administration tiennent l’institution responsable de la mission, la direction supervise la mise en place de la stratégie de celle-ci pour réaliser ses objectifs sociaux. Le recrutement et l’évaluation des employés se basent sur des critères de performance à la fois sociaux et financiers.

3. Concevoir des produits et services et canaux de distribution qui répondent aux besoins et préférences des clients : L’institution prend en compte les besoins et préférences des différents types de clients. Les produits, services et canaux de distribution de l’institution sont conçus pour satisfaire aux clients, en lien avec les objectifs sociaux de l’institution.

4. Traitement des clients de manière responsable : cet axe s’articule autour des principes ci-après : - Prévention du surendettement : les institutions de microfinance doivent accorder une attention particulière à toutes les phases de la procédure de crédit pour s’assurer que les clients sont à même capables de rembourser, sans risque de surendettement.

De plus, elles doivent appliquer des systèmes internes de prévention du surendettement en vue de mieux gérer le risque du crédit du marché à travers un échange d’informations sur le crédit. - Transparence : les institutions de microfinance devront informer les clients de manière claire et exhaustive dans un langage compréhensible pour que ceux-ci puissent prendre des décisions en toute connaissance de cause. L’accent doit être mis sur le besoin d’informations transparentes sur la tarification, les termes et conditions attachés aux produits. - Traitement équitable et respectueux des clients : les prestataires de services financiers et leurs agents traiteront leurs clients avec équité et respect, en évitant toute forme de discrimination. - Confidentialité des données du client : l’institution de microfinance devra respecter la confidentialité des données des clients, conformément aux lois et règlements en vigueur.

Les données serviront exclusivement à l’objet indiqué au moment où elles seront recueillies ou dans les limites d’autorisation de la loi, sauf accord contraire du client. - Mécanismes de résolution des complaintes : les institutions doivent avoir des mécanismes de recours internes de traitement des plaintes et résolution des problèmes de leurs clients, qu’elles mettent à la disposition de ces derniers et améliorer ainsi la qualité de leurs produits et services.

5. Traiter les employés de manière responsable L’institution de microfinance obéit à une politique formalisée de ressources humaines qui protège les employés et favorise un environnement de travail motivant. Elle fournit les formations requises aux agents pour les fonctions essentielles de l’IMF. Enfin, elle suit la satisfaction et le taux de rotation du personnel.

6. Equilibrer les rendements sociaux et financiers : L’institution définit et surveille le taux de croissance des activités menées afin de favoriser à la fois la viabilité financière et le bien-être des clients. Les investisseurs en capital, les prêteurs, le conseil d’administration et la direction sont en phase avec la double mission de l’institution et mettent en place une structure financière appropriée en termes de combinaison de ressources, de modalités et de rendement souhaités. La recherche de rentabilité ne porte pas atteinte à la viabilité à long terme de l’institution, ni au bien-être des clients. Pour conclure, elle offre à ses cadres de direction un niveau de rémunération adapté à une institution poursuivant une double mission.

5. Avantages de la performance sociale en microfinance

Le secteur de la microfinance est perçu comme un moyen d’octroyer le crédit aux populations les plus démunies et constitue un outil de développement socio-économique. La performance sociale présente à ce titre des avantages pour les différents partenaires du secteur tels que les bailleurs de fonds, l’Etat, les investisseurs, les clients et les institutions de microfinance elles-mêmes.

- Pour les bailleurs de fonds, les investisseurs et l’Etat

La performance sociale permet d’évaluer l’impact des produits et services offerts aux populations les plus démunies.

- Pour les clients

La PS permet à la clientèle de cibler les populations pauvres et à faibles revenus, qui ont peu ou n’ont pas accès aux services financiers bancaires dans le but de changer leur niveau de vie et/ou satisfaire les besoins de leur ménage ou de leurs activités économiques et professionnelles. Par ailleurs, les objectifs sociaux de microfinance peuvent également avoir des conséquences positives sur les clients et la communauté : ciblage d’une population exclue, mais aussi renforcement du capital social des bénéficiaires à travers la création et le renforcement de liens communautaires, renforcement des capacités individuelles et « empowerment » qui correspond au gain de confiance en soi, à la prise de nouvelles responsabilités, à la reconnaissance des autres, etc. Savoir mesurer ces bénéfices et les prendre en compte permettrait de les valoriser et de mieux faire reconnaître le travail des institutions de microfinance. Il s’agit également de les aider à renforcer leurs stratégies sociales et d’éviter les dérives qui peuvent être observées sous la pression des performances financières à court terme.

- Pour les institutions de microfinance

De nombreuses institutions de microfinance engagées dans une stratégie active de promotion de leurs objectifs sociaux, émettent l’hypothèse que sur le long terme, la performance sociale des institutions de microfinance renforce leur pérennité financière. Cette stratégie implique à court terme des coûts spécifiques : formation des clients, animation de groupes, partage de l’information et volonté de transparence, prise en compte des liens sociaux et des valeurs locales. Cette approche peut aussi générer des réductions de coûts à plus long terme. En effet, la transparence, les échanges d’information et la réduction de l’asymétrie d’information vont créer la confiance, renforcer les relations sur le long terme, permettre le partage de normes et de valeurs et ainsi fidéliser les clients et favoriser les remboursements.

La formation et la participation des clients peuvent aussi accroître la productivité des agents et limiter les coûts de transaction pour l’institution en réduisant le coût du suivi et du contrôle sur les transactions financières. Face à certaines difficultés auxquelles sont confrontées les institutions ces dernières années (départs de clients, groupes ou clients inactifs, impayés, faillites, etc.), celles-ci gagneraient alors à améliorer leur performance sociale pour renforcer leur stabilité et leur crédibilité.

6. Comment mesurer la performance sociale en microfinance ?

La mesure de la performance sociale est à la fois plus large et plus complexe. Deux approches d'évaluation qui sont complémentaires peuvent être adoptées : une approche centrée sur l'institution à travers la portée sociale et une approche centrée sur les clients à travers l'analyse de l'impact.

S’agissant de la portée sociale, trois éléments sont généralement évalués : la capacité de l’institution de microfinance à atteindre le plus grand nombre durant une période de temps donnée (breadth of outreach), la capacité à enrôler des personnes dont la situation sociale est initialement défavorisée (depth of outreach) et enfin la capacité à améliorer, directement ou indirectement leur bien-être et celui de leur ménage (quality of outreach).

Pour ce qui est l’approche centrée sur les clients (analyse de l’impact), la question repose essentiellement sur « Combien rapporte un franc prêté en revenu supplémentaire pour le bénéficiaire ? ». Par conséquent, la mesure de l'impact consiste à comprendre (enquêtes, études) comment les services financiers de la microfinancce affectent les conditions de vie des clients. Cet impact traduit les changements sur les clients attribuables à l'action de l'institution de microfinance, c’est à dire le rendement social d'un investissement procuré par les bailleurs de fonds. Ces derniers ont besoin de savoir si le soutien financier qu'ils apportent aux institutions de microfinance atteignent le but qu'elles se sont données.

A première vue, il peut sembler évident de mesurer l'impact de la microfinance mais la situation n'est pas aussi simple.

7. Promouvoir une politique de gestion de la performance sociale (GPS) dans les SFD au Sénégal

Les résultats d’une enquête nationale réalisée par l’Observatoire de la Qualité des Services Financiers (OQSF) auprès des clients de la microfinance montrent que la proportion qui juge les produits des SFD inadaptés à leurs revenus est estimée à 31,0%. De même, il ressort que les produits et services des SFD sont jugés « peu adaptés » pour 26,0% des personnes physiques et 24,7% des personnes morales interrogées. Par ailleurs, 42,8% de l’échantillon considère que l’utilisation des produits et services financiers de leur SFD n’a pas permis d’améliorer leurs conditions de vie. Ce sentiment d’insatisfaction est plus prononcé chez les personnes physiques avec un taux de 45,2% et 38,8% pour les personnes morales.

Il est également à relever un pourcentage très élevé de clients membres (84%) soutenant n’avoir jamais participé à une assemblée générale de leur institution de microfinance. Au titre des dispositions légales et réglementaires, l’obligation est faite aux SFD de se doter d'outils de gouvernance appropriés, particulièrement de codes de déontologie portant sur les relations avec la clientèle et les fournisseurs de biens et services ainsi que de normes de contrôle interne (instruction de la BCEAO n° 017-12-2010 du 29 décembre 2010, relative à l'organisation du contrôle interne au sein des SFD).

Sur le plan des initiatives, il faut se réjouir de l’élaboration par l’Association Professionnelle des SFD, d’un Code de déontologie en 2008, révisé en 2011, dont l’un des objectifs est de promouvoir des pratiques éthiques dans le secteur de la microfinance. Ce code applicable à tous les SFD (articles 3 et 39), couvre l’ensemble des principes de protection des clients à l’exception de celui relatif aux produits et services appropriés.

En vue d’assurer une meilleure gestion de la performance sociale dans les SFD pour un secteur de la microfinance plus inclusif et contribuant à sa pérennité, les actions ci-après seraient souhaitables à mettre en œuvre : - une meilleure connaissance et compréhension des principes mutualistes dans les SFD en vue de renforcer l’appropriation par leurs membres ; - la mise en œuvre effective des principes de protection des clients et du code d’éthique et de déontologie ; - un accroissement de l’offre de services financiers en milieu rural ; - un renforcement des compétences des dirigeants des SFD, en termes d’orientations, de planification, de pilotage et suivi des caisses de base par l’Union ; - la poursuite de l’assainissement du portefeuille de crédit des SFD en vue d’accroitre la confiance chez les sociétaires et actionnaires ; - l’accompagnement des SFD à développer une offre de services financiers innovants (mobile banking, finance islamique, moyens de paiements avec les banques ou les transferts rapides) ; - la vulgarisation d’un programme d’éducation financière des membres clients avec un recours aux langues nationales sur les aspects liés à la gestion des crédits et de l’épargne. Enfin, il urge d’accélérer la mise en place d’un cadre réglementaire et institutionnel approprié en vue de l’amélioration de la gestion de la performance sociale au niveau des SFD.

Dr Aliou DIOP, Expert financier à l’Observatoire de la Qualité des Services Financiers

chroniques

chroniques