Selon un communiqué de presse, le premier fixing s’est effectué hier à 9h30 au pair avec un volume de transaction symbolique de 500 000 FCFA.

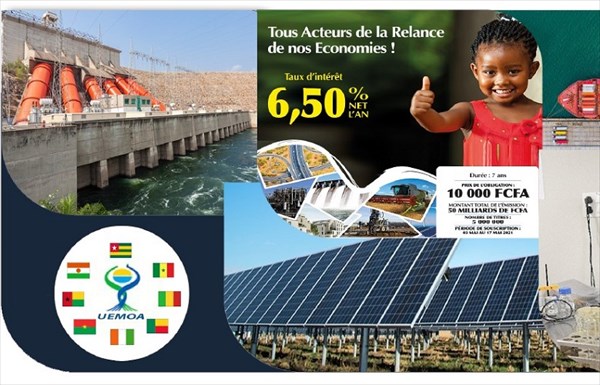

A titre indicatif, la Banque a mandaté le consortium composé par le Groupe Impaxis, Coris Bourse et Edc Investment Corporation Uemoa (Eic) pour une levée de fonds de 240 milliards FCfa avec une première tranche de 50 milliards FCfa. Cette première tranche a été approuvée par le Conseil régional de l’épargne publique et des marchés financiers (Crepmf) et autorisée sous le visa N° EOP/21-01 pour l’émission de 5 000 000 d’obligations au prix unitaire de 10 000 FCfa. Cet emprunt sera amorti sur une maturité de 7 ans à un taux d’intérêt facial de 6,50 %/an.

L’opération a été bien accueillie par le marché financier et a connu un vif succès auprès des investisseurs à travers une sursouscription de 258% et une clôture en moins de 24H.

La cérémonie de cotation officiée par le coordonnateur de la vice-présidence opérations de la Bidc, MacDonald Goanue, au nom du Président Dr George Donkor, a marqué la disponibilité des obligations «BIDC.O6 » pour l'achat et la vente libres sur le marché secondaire à travers les intermédiaires autorisés.

MacDonald Goanue, a exprimé, au nom de la Bidc, sa sincère gratitude aux différents investisseurs qui ont une fois de plus démontré leur confiance en l'Institution à travers une sursouscription rapide et historique. Il a également réaffirmé l'engagement principal de la Bidc à accompagner les Etats membres dans le redressement post-crise de leurs économies en soutenant les activités des secteurs privé et public par le financement et l'investissement dans des programmes et projets de développement.

Moussa Davou, directeur des opérations a nom de Edoh Kossi Amenouve, directeur général de la Brvm et du Dcbr invité la Bidc, les autres institutions financières régionales ainsi que les acteurs économiques de notre union à profiter davantage des opportunités offertes par notre marché avec des taux et conditions très compétitifs.

Ababacar Diaw, directeur général de la Sgi Impaxis, arrangeur principal et chef de file de l’opération a indiqué que le résultat de cette opération traduit certes la confiance des investisseurs en l’émetteur la Bidc mais également en notre marché régional.

C’est la preuve de la solidité de notre marché en termes d’organisation, de dynamisme qui fait qu’aujourd’hui pour une opération pareille et même sur certaines passées, nous avons et nous arrivons à attirer des investisseurs à travers le monde entier. C’est également un clin d’œil au potentiel encore inexploité de notre marché.

La Bidc est une banque régionale d'investissement et de développement de premier plan, appartenant aux quinze (15) États membres de la Cedeao, à savoir le Bénin, le Burkina Faso, le Cabo Verde, la Côte d'Ivoire, la Gambie, le Ghana, la Guinée, la Guinée-Bissau, le Liberia, le Mali, le Niger, le Nigeria, le Sénégal, la Sierra Leone et le Togo.

Adou FAYE

A titre indicatif, la Banque a mandaté le consortium composé par le Groupe Impaxis, Coris Bourse et Edc Investment Corporation Uemoa (Eic) pour une levée de fonds de 240 milliards FCfa avec une première tranche de 50 milliards FCfa. Cette première tranche a été approuvée par le Conseil régional de l’épargne publique et des marchés financiers (Crepmf) et autorisée sous le visa N° EOP/21-01 pour l’émission de 5 000 000 d’obligations au prix unitaire de 10 000 FCfa. Cet emprunt sera amorti sur une maturité de 7 ans à un taux d’intérêt facial de 6,50 %/an.

L’opération a été bien accueillie par le marché financier et a connu un vif succès auprès des investisseurs à travers une sursouscription de 258% et une clôture en moins de 24H.

La cérémonie de cotation officiée par le coordonnateur de la vice-présidence opérations de la Bidc, MacDonald Goanue, au nom du Président Dr George Donkor, a marqué la disponibilité des obligations «BIDC.O6 » pour l'achat et la vente libres sur le marché secondaire à travers les intermédiaires autorisés.

MacDonald Goanue, a exprimé, au nom de la Bidc, sa sincère gratitude aux différents investisseurs qui ont une fois de plus démontré leur confiance en l'Institution à travers une sursouscription rapide et historique. Il a également réaffirmé l'engagement principal de la Bidc à accompagner les Etats membres dans le redressement post-crise de leurs économies en soutenant les activités des secteurs privé et public par le financement et l'investissement dans des programmes et projets de développement.

Moussa Davou, directeur des opérations a nom de Edoh Kossi Amenouve, directeur général de la Brvm et du Dcbr invité la Bidc, les autres institutions financières régionales ainsi que les acteurs économiques de notre union à profiter davantage des opportunités offertes par notre marché avec des taux et conditions très compétitifs.

Ababacar Diaw, directeur général de la Sgi Impaxis, arrangeur principal et chef de file de l’opération a indiqué que le résultat de cette opération traduit certes la confiance des investisseurs en l’émetteur la Bidc mais également en notre marché régional.

C’est la preuve de la solidité de notre marché en termes d’organisation, de dynamisme qui fait qu’aujourd’hui pour une opération pareille et même sur certaines passées, nous avons et nous arrivons à attirer des investisseurs à travers le monde entier. C’est également un clin d’œil au potentiel encore inexploité de notre marché.

La Bidc est une banque régionale d'investissement et de développement de premier plan, appartenant aux quinze (15) États membres de la Cedeao, à savoir le Bénin, le Burkina Faso, le Cabo Verde, la Côte d'Ivoire, la Gambie, le Ghana, la Guinée, la Guinée-Bissau, le Liberia, le Mali, le Niger, le Nigeria, le Sénégal, la Sierra Leone et le Togo.

Adou FAYE

chroniques

chroniques