Malgré ce choc exogène, le secteur bancaire sénégalais continue d’afficher une solidité financière marquée par une bonne tenue de ses principaux agrégats commerciaux et financiers. Densification du réseau, consolidation du portefeuille clientèle, indicateurs de rentabilité au vert sont autant d’éléments qui caractérisent l'environnement des banques sénégalaises. Toutefois, un certain nombre de défis persistent : l’inclusion bancaire des populations encore faible, le financement bancaire à l’économie relativement limité, la détérioration de la qualité du portefeuille d’actifs qui est à l’épreuve de la récession induite par la pandémie.

Rappel du cadre institutionnel du secteur bancaire du Sénégal

Au terme de l’article 3 de la loi n° 2012-24 du 24 juillet 2012 portant réglementation bancaire, sont considérées comme banques : les établissements de crédit habilités à effectuer toutes les opérations de banques telles que définies à l’article 2, alinéa 2 de ladite loi.

Selon l’article 4 de cette même loi, les établissements financiers à caractère bancaire sont des personnes morales, habilitées à effectuer toutes les opérations de banque pour lesquelles elles ont été agréées.

D’une façon générale, les établissements financiers à caractère bancaire sont autorisés à traiter les mêmes opérations de crédit que les banques, mais ils ne peuvent recevoir de dépôt du public .

A l’instar des autres pays membres de l’UEMOA, le système bancaire du Sénégal comprend : - une Agence Nationale de la BCEAO, - un Conseil National du Crédit, - des banques, - des établissements Financiers, - une Association Professionnelle des Banques et des Etablissements Financiers (APBEFS).

L’organe de contrôle de l’activité bancaire dans les états membres de l’UEMOA est la Commission bancaire dont le siège est basé à Abidjan en Côte d’Ivoire. Par ailleurs, on peut noter l’existence du Bureau d’Information sur le Crédit (BIC) qui est une société anonyme agréée par le Ministre chargé des Finances et supervisée par la BCEAO. Il est chargé de la collecte des informations sur le crédit, du traitement et de la diffusion des rapports de solvabilité des clients aux prêteurs en vue de les aider dans la prise de décisions d’octroi au crédit.

Les objectifs visés par le BIC sont l’accroissement de l’accès au crédit notamment des PME, la réduction du taux de dégradation du portefeuille, le renforcement de la supervision et l’amélioration du classement du pays dans le Doing Business. Le décret n°2019-2280 du 31 décembre 2019 portant autorisation de la mise en œuvre d’un traitement automatisé de données à caractère personnel pour l’intégration des grands facturiers à la plateforme électronique de partage des informations sur le crédit a permis d’accroître de manière significative l’enrôlement des clients dans la base de données du BIC.

Au total, la base de données du BIC a enregistré 2 024 149 clients personnes physiques et morales à fin décembre 2020 dont 42 959 entreprises et 1 981 190 particuliers, soit une augmentation respective de 47% et 61% sur la période sous revue.

Une densification du réseau bancaire

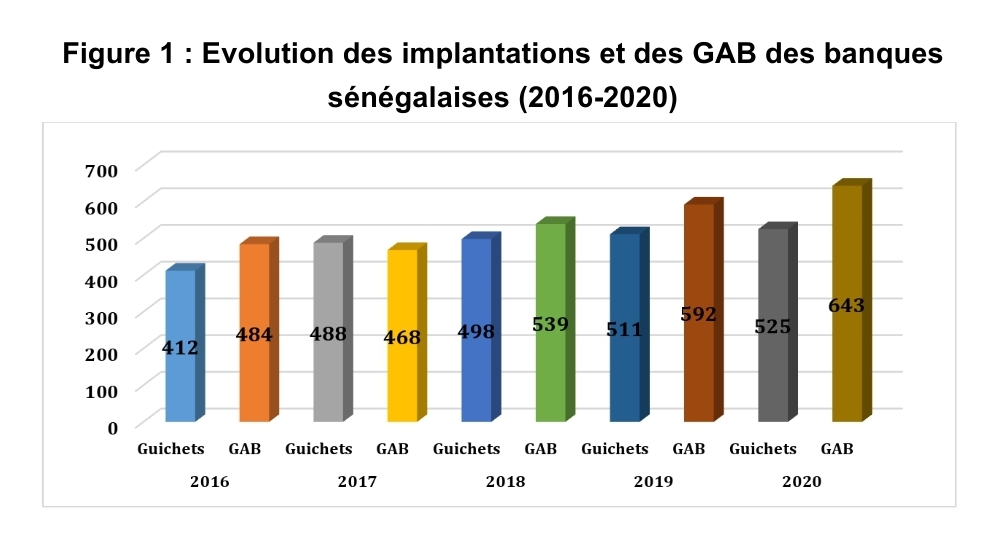

Le réseau bancaire a poursuivi son expansion avec l’augmentation du nombre d’agences et de guichets automatiques bancaires (GAB). Au 31 décembre 2020, on dénombre 29 établissements de crédit agréés dont 25 banques et 04 établissements financiers à caractère bancaire, 02 établissements de monnaie électronique (EME) et 06 intermédiaires en opérations de banque (IOB). Le total bilanciel du secteur bancaire est ressorti à 8 785,5 milliards de FCFA à fin décembre 2020 pour une part de marché de 18,5% au sein de l’Union, soit la deuxième place derrière la Côte d’Ivoire (33,4%). La place de Dakar polarise 525 points de services (agences, bureaux et points de vente) en 2020 contre 511 pour l’année précédente, soit une progression de 14 unités (+3%). Quant aux Guichets Automatiques de Billet (GAB) et distributeurs automatiques bancaires (DAB), ils ont connu une hausse plus marquée en passant de 592 à 643 sur la même période, soit +51 (+8,61%).

Rappel du cadre institutionnel du secteur bancaire du Sénégal

Au terme de l’article 3 de la loi n° 2012-24 du 24 juillet 2012 portant réglementation bancaire, sont considérées comme banques : les établissements de crédit habilités à effectuer toutes les opérations de banques telles que définies à l’article 2, alinéa 2 de ladite loi.

Selon l’article 4 de cette même loi, les établissements financiers à caractère bancaire sont des personnes morales, habilitées à effectuer toutes les opérations de banque pour lesquelles elles ont été agréées.

D’une façon générale, les établissements financiers à caractère bancaire sont autorisés à traiter les mêmes opérations de crédit que les banques, mais ils ne peuvent recevoir de dépôt du public .

A l’instar des autres pays membres de l’UEMOA, le système bancaire du Sénégal comprend : - une Agence Nationale de la BCEAO, - un Conseil National du Crédit, - des banques, - des établissements Financiers, - une Association Professionnelle des Banques et des Etablissements Financiers (APBEFS).

L’organe de contrôle de l’activité bancaire dans les états membres de l’UEMOA est la Commission bancaire dont le siège est basé à Abidjan en Côte d’Ivoire. Par ailleurs, on peut noter l’existence du Bureau d’Information sur le Crédit (BIC) qui est une société anonyme agréée par le Ministre chargé des Finances et supervisée par la BCEAO. Il est chargé de la collecte des informations sur le crédit, du traitement et de la diffusion des rapports de solvabilité des clients aux prêteurs en vue de les aider dans la prise de décisions d’octroi au crédit.

Les objectifs visés par le BIC sont l’accroissement de l’accès au crédit notamment des PME, la réduction du taux de dégradation du portefeuille, le renforcement de la supervision et l’amélioration du classement du pays dans le Doing Business. Le décret n°2019-2280 du 31 décembre 2019 portant autorisation de la mise en œuvre d’un traitement automatisé de données à caractère personnel pour l’intégration des grands facturiers à la plateforme électronique de partage des informations sur le crédit a permis d’accroître de manière significative l’enrôlement des clients dans la base de données du BIC.

Au total, la base de données du BIC a enregistré 2 024 149 clients personnes physiques et morales à fin décembre 2020 dont 42 959 entreprises et 1 981 190 particuliers, soit une augmentation respective de 47% et 61% sur la période sous revue.

Une densification du réseau bancaire

Le réseau bancaire a poursuivi son expansion avec l’augmentation du nombre d’agences et de guichets automatiques bancaires (GAB). Au 31 décembre 2020, on dénombre 29 établissements de crédit agréés dont 25 banques et 04 établissements financiers à caractère bancaire, 02 établissements de monnaie électronique (EME) et 06 intermédiaires en opérations de banque (IOB). Le total bilanciel du secteur bancaire est ressorti à 8 785,5 milliards de FCFA à fin décembre 2020 pour une part de marché de 18,5% au sein de l’Union, soit la deuxième place derrière la Côte d’Ivoire (33,4%). La place de Dakar polarise 525 points de services (agences, bureaux et points de vente) en 2020 contre 511 pour l’année précédente, soit une progression de 14 unités (+3%). Quant aux Guichets Automatiques de Billet (GAB) et distributeurs automatiques bancaires (DAB), ils ont connu une hausse plus marquée en passant de 592 à 643 sur la même période, soit +51 (+8,61%).

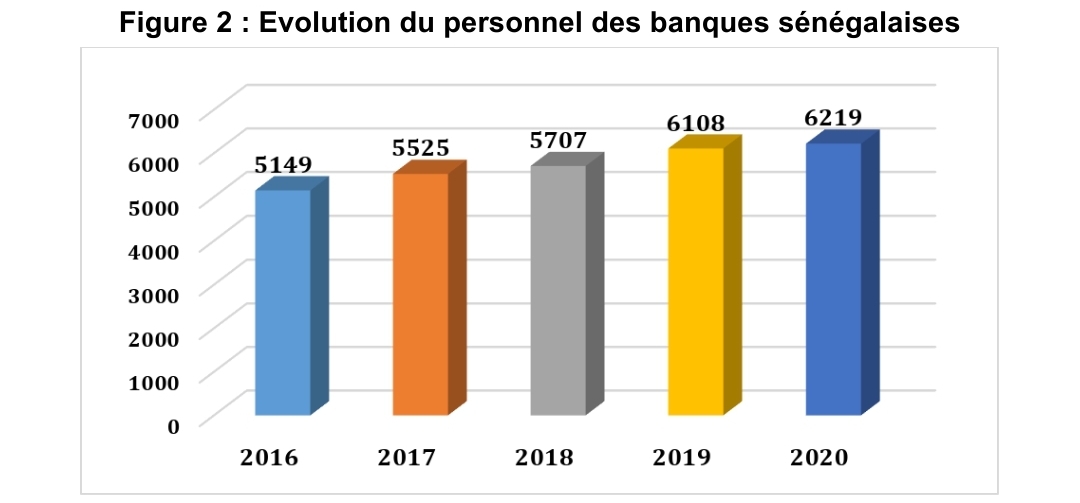

Les banques ont poursuivi leur politique de recrutement du personnel malgré les effets de la crise sanitaire

Au 31 décembre 2020, l’effectifs du personnel des banques s’est établi à 6 219 contre 6 108 en 2019, soit une hausse de 101 postes, en liaison avec l’expansion du réseau bancaire et le démarrage des activités de nouveaux établissements.

Au 31 décembre 2020, l’effectifs du personnel des banques s’est établi à 6 219 contre 6 108 en 2019, soit une hausse de 101 postes, en liaison avec l’expansion du réseau bancaire et le démarrage des activités de nouveaux établissements.

L’inclusion bancaire des populations reste encore faible

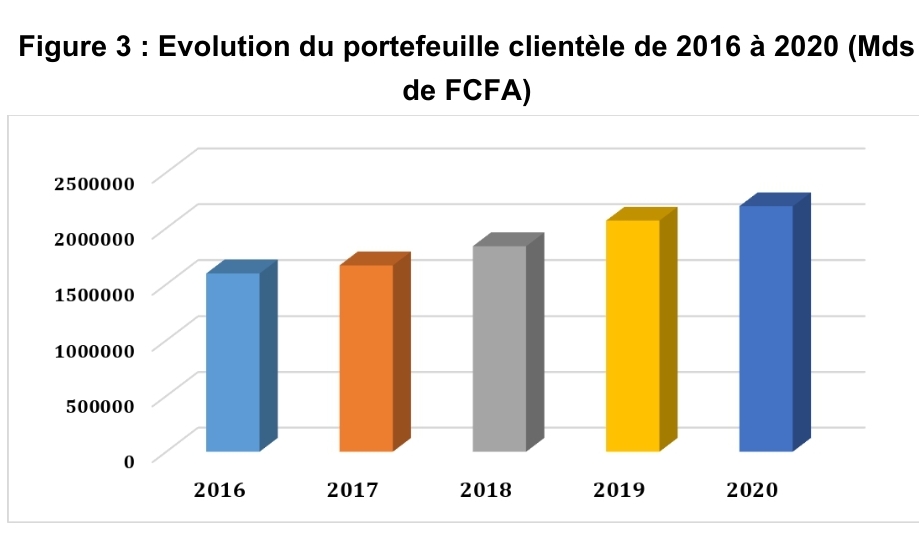

Le nombre de comptes bancaires s’est établi à 2 197 629 à fin 2020 contre 2 067 811 en 2019, soit une augmentation du portefeuille clientèle de 6,27% en valeur relative.

Le nombre de comptes bancaires s’est établi à 2 197 629 à fin 2020 contre 2 067 811 en 2019, soit une augmentation du portefeuille clientèle de 6,27% en valeur relative.

Malgré cette tendance haussière notée, la population sénégalaise est encore sous bancarisée. Le taux de bancarisation strict (nombre de personnes physiques titulaires de comptes de dépôt ou de crédit dans les banques, rapporté à la population adulte) se situe à 19,0% en 2019. On compte moins de deux points de services bancaires pour desservir une population de 10 000 adultes, 5,67 points pour 1000Km2. Comparé aux autres pays de l’UEMOA, le taux de bancarisation le plus élevé a été observé au Togo (25,1%), suivi du Bénin (24,8%), du Burkina (23,2%) et de la Guinée-Bissau (20,3%).

Malgré une tendance à la hausse, le financement bancaire à l’économie reste relativement faible et est porté essentiellement par les mesures de soutien

Les crédits accordés par le système bancaire au secteur privé se sont établis à 5150,13 milliards F CFA en 2010 contre 4 275,0 milliards en 2018, soit une hausse de +6%. En dépit de la décélération de la croissance économique, l’année 2020 a connu une amélioration du volume des crédits bancaires. Ceci s’explique par les différentes mesures de soutien et de relance instaurées par la banque centrale et le gouvernement. Le taux de financement à l’économie s’est situé à 33 % en 2012. La participation limitée du secteur bancaire au PIB, pourrait s’expliquer par le faible taux de bancarisation et la présence fortement marquée du secteur informel. L’analyse de la structure des crédits bancaires met en relief une prépondérance des crédits à moyen terme (2509,98 milliards), suivis de ceux à court terme (1 920,996 milliards) et des crédits à court terme qui ressortent avec un volume de 425,486 milliards.

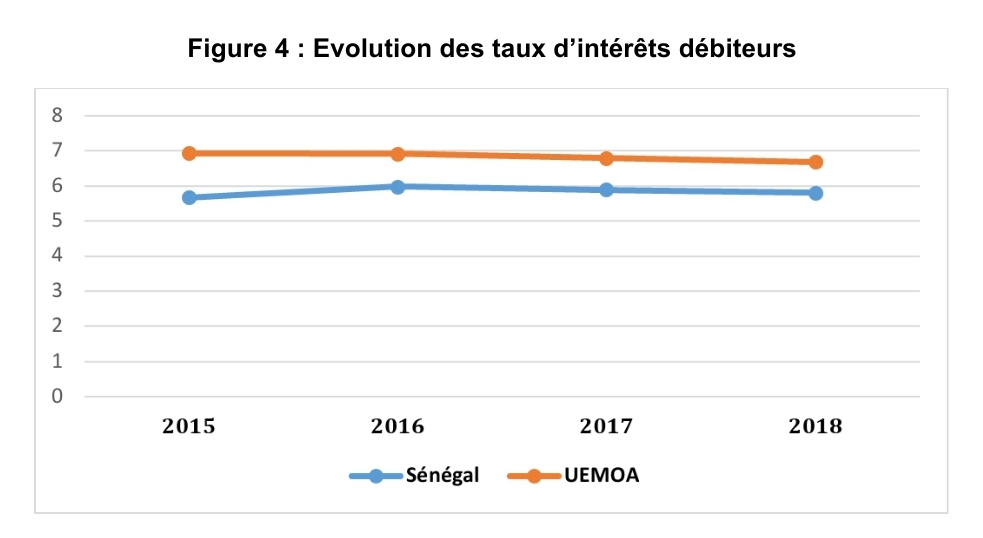

Les taux d’intérêt débiteurs affichés restent les plus bas de la zone UEMOA

Le taux d’intérêt débiteur moyen qui renseigne sur les coûts supportés par les clients pour accéder aux crédits octroyés par les banques, s’est établi à 5,89% en 2019 contre 5,81% en 2018, soit une légère baisse de 0,08%. La moyenne de l’UEMOA se situe à 6,68% en 2019.

Tableau 1 : Evolution des taux d’intérêts débiteurs Années 2015 2016 2017 2018 2019 Sénégal 5,88 5,67 5,98 5,89 5,81 UEMOA 7,01 6,93 6,92 6,79 6,68

Malgré une tendance à la hausse, le financement bancaire à l’économie reste relativement faible et est porté essentiellement par les mesures de soutien

Les crédits accordés par le système bancaire au secteur privé se sont établis à 5150,13 milliards F CFA en 2010 contre 4 275,0 milliards en 2018, soit une hausse de +6%. En dépit de la décélération de la croissance économique, l’année 2020 a connu une amélioration du volume des crédits bancaires. Ceci s’explique par les différentes mesures de soutien et de relance instaurées par la banque centrale et le gouvernement. Le taux de financement à l’économie s’est situé à 33 % en 2012. La participation limitée du secteur bancaire au PIB, pourrait s’expliquer par le faible taux de bancarisation et la présence fortement marquée du secteur informel. L’analyse de la structure des crédits bancaires met en relief une prépondérance des crédits à moyen terme (2509,98 milliards), suivis de ceux à court terme (1 920,996 milliards) et des crédits à court terme qui ressortent avec un volume de 425,486 milliards.

Les taux d’intérêt débiteurs affichés restent les plus bas de la zone UEMOA

Le taux d’intérêt débiteur moyen qui renseigne sur les coûts supportés par les clients pour accéder aux crédits octroyés par les banques, s’est établi à 5,89% en 2019 contre 5,81% en 2018, soit une légère baisse de 0,08%. La moyenne de l’UEMOA se situe à 6,68% en 2019.

Tableau 1 : Evolution des taux d’intérêts débiteurs Années 2015 2016 2017 2018 2019 Sénégal 5,88 5,67 5,98 5,89 5,81 UEMOA 7,01 6,93 6,92 6,79 6,68

Les taux débiteurs affichés par les banques sénégalaises reste parmi les plus faibles de l’Union, mais ils sont encore à un niveau plus élevé par rapport aux autres pays tels que la Tunisie, l’Afrique du Sud et la plupart des pays de la CEDEAO.

Les écarts de taux d’intérêt, c’est-à-dire la différence entre les taux d’intérêt sur les prêts et les taux d’intérêt sur les dépôts, étaient de 11,0%. Soit près de quatre fois plus élevés qu’en Tunisie et Afrique du Sud.

Quant au taux créditeur moyen, il a toutefois connu une baisse en passant de 5,46% en 2018 à 5,39% en 2019. Il est au-dessus de celui l’UEMOA (5,41% en 2018 contre 5,34% en 2019).

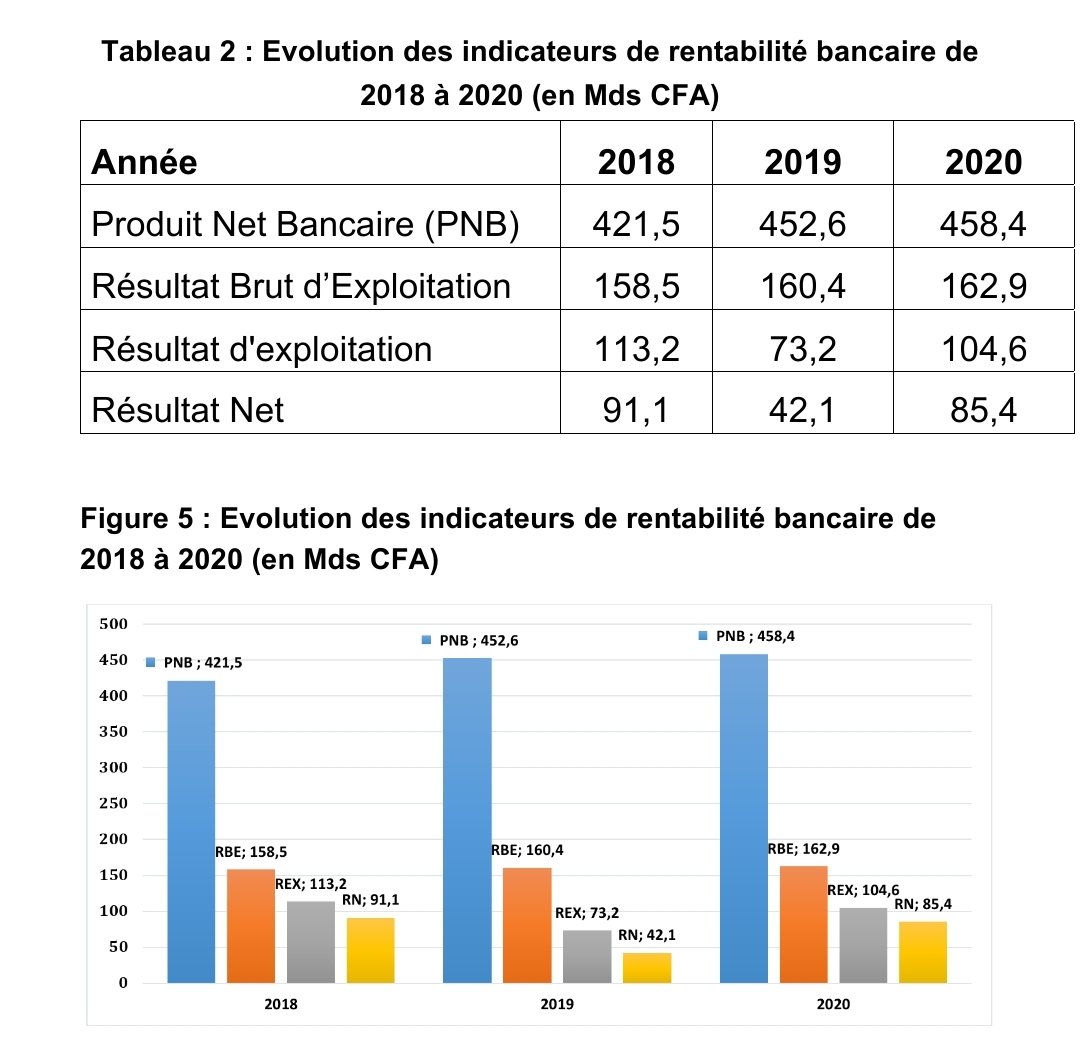

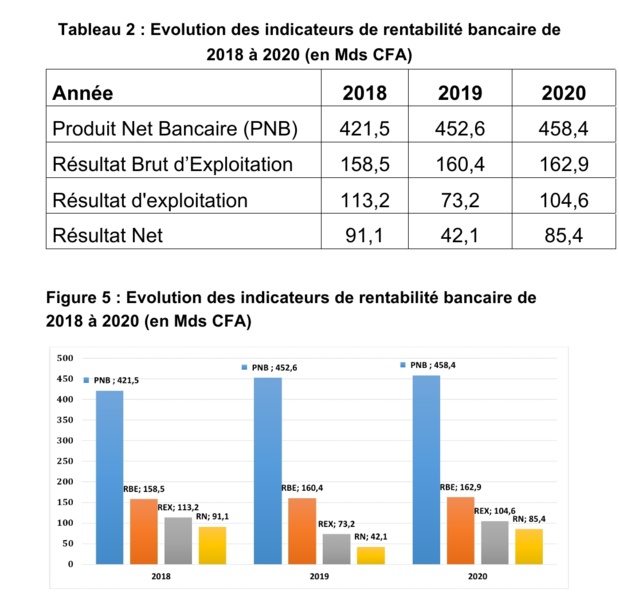

Les indicateurs de rentabilité sont au vert et en nette progression Les indicateurs de rentabilité sont en progression, signe révélateur d’une activité vigoureuse et d’une bonne performance du secteur bancaire

Le Produit Net Bancaire (PNB) s’est chiffré à 458, 4 milliards en 2020 contre 452,6 milliards de FCFA, soit une hausse de 1,3%, en rythme annuel. Le résultat brut d’exploitation a suivi la même tendance en se consolidant de 1,5% pour atteindre 162, 9 milliards en 2020 contre 160, 4 milliards de FCFA en 2019.

Le résultat d’exploitation tenant compte du coût du risque, s’est établi à 104,6 milliards à la fin de l’exercice 2020, contre 73,2 milliards un an plus tôt, soit une progression de 42,7%.

Le résultat net s’est accru de 102,5% en se chiffrant à 85, 4 milliards à fin 2020 contre 42,1 milliards en 2019. Le coefficient net d’exploitation (Frais généraux + Dotations aux amortissements) / Produit Net Bancaire) se situe à 67,2% en 2020 contre 67,8%.

Le ratio calculé du CNE reste encore élève et à cet égard, l’optimisation des coûts et l'utilisation efficace des ressources représentent des facteurs clés de succès des opérateurs bancaires surtout dans un environnement concurrentiel. L’indicateur de rentabilité financière qui est le coefficient de rentabilité (Résultat net / Fonds propres) est passé de 5,8% en 2019 à 10,9% pour l’exercice 2020. Quant à la rentabilité économique ou taux de rentabilité des actifs (Résultat net / Total des actifs), il se situe à 1,0% contre 0,5% en 2019.

Les écarts de taux d’intérêt, c’est-à-dire la différence entre les taux d’intérêt sur les prêts et les taux d’intérêt sur les dépôts, étaient de 11,0%. Soit près de quatre fois plus élevés qu’en Tunisie et Afrique du Sud.

Quant au taux créditeur moyen, il a toutefois connu une baisse en passant de 5,46% en 2018 à 5,39% en 2019. Il est au-dessus de celui l’UEMOA (5,41% en 2018 contre 5,34% en 2019).

Les indicateurs de rentabilité sont au vert et en nette progression Les indicateurs de rentabilité sont en progression, signe révélateur d’une activité vigoureuse et d’une bonne performance du secteur bancaire

Le Produit Net Bancaire (PNB) s’est chiffré à 458, 4 milliards en 2020 contre 452,6 milliards de FCFA, soit une hausse de 1,3%, en rythme annuel. Le résultat brut d’exploitation a suivi la même tendance en se consolidant de 1,5% pour atteindre 162, 9 milliards en 2020 contre 160, 4 milliards de FCFA en 2019.

Le résultat d’exploitation tenant compte du coût du risque, s’est établi à 104,6 milliards à la fin de l’exercice 2020, contre 73,2 milliards un an plus tôt, soit une progression de 42,7%.

Le résultat net s’est accru de 102,5% en se chiffrant à 85, 4 milliards à fin 2020 contre 42,1 milliards en 2019. Le coefficient net d’exploitation (Frais généraux + Dotations aux amortissements) / Produit Net Bancaire) se situe à 67,2% en 2020 contre 67,8%.

Le ratio calculé du CNE reste encore élève et à cet égard, l’optimisation des coûts et l'utilisation efficace des ressources représentent des facteurs clés de succès des opérateurs bancaires surtout dans un environnement concurrentiel. L’indicateur de rentabilité financière qui est le coefficient de rentabilité (Résultat net / Fonds propres) est passé de 5,8% en 2019 à 10,9% pour l’exercice 2020. Quant à la rentabilité économique ou taux de rentabilité des actifs (Résultat net / Total des actifs), il se situe à 1,0% contre 0,5% en 2019.

Analyse de l’importance systématique des banques sénégalaises

La Commission Bancaire établit et publie périodiquement la liste des établissements bancaires d’importance systémique (EBIS), sur la base d’une méthodologie diffusée auprès de la profession bancaire. Les EBIS sont les établissements dont la défaillance, en raison de leur taille, de leur complexité, du volume de leurs activités ou de leur interconnexion systémique, peut mettre en péril le système financier et l’activité économique. En 2020, les quatre EBIS (CBAO, Société Générale Sénégal, Banque Atlantique Sénégal, Ecobank – Sénégal) affichent de façon cumulative un total de bilan de 3248,2 milliards représentant 37,7% de l’ensemble des actifs bancaires de la place de Dakar et 6,8% dans le marché de l’Union. Ces établissements concentrent à eux seuls 177 guichets, détiennent 283 GAB, polarisent 964 982 de comptes clientèle et emploient 2555 pour l’effectif du personnel des banques sénégalaises.

La qualité du portefeuille d’actifs est à l’épreuve de la récession induite par la pandémie

Le taux brut de dégradation du portefeuille clientèle qui est le ratio entre les créances en souffrance brutes et les crédits bruts est passé de 14,6% en 2019 à 13,3% à fin décembre 2020, soit une variation négative de -1,3%.

Le montant brut des créances en souffrance est passé de 637,7 milliards de FCFA en 2019 à 767,1 milliards de FCFA en 2020. Le taux net de dégradation du portefeuille clientèle (créances en souffrance nettes / total crédits nets) est ressorti à 6,0% en 2019 pour se stabiliser à 4,6% en 2020.

Compte tenu de la conjoncture et de la crise sanitaire, la plupart des ménages et opérateurs économiques ont vu leur capacité de remboursement de leurs emprunts se détériorer, entrainant une forte augmentation des créances en souffrance. Malgré ce niveau de dégradation de la qualité du portefeuille, le système bancaire sénégalais est resté solide et stable.

Lejecos Magazine

La Commission Bancaire établit et publie périodiquement la liste des établissements bancaires d’importance systémique (EBIS), sur la base d’une méthodologie diffusée auprès de la profession bancaire. Les EBIS sont les établissements dont la défaillance, en raison de leur taille, de leur complexité, du volume de leurs activités ou de leur interconnexion systémique, peut mettre en péril le système financier et l’activité économique. En 2020, les quatre EBIS (CBAO, Société Générale Sénégal, Banque Atlantique Sénégal, Ecobank – Sénégal) affichent de façon cumulative un total de bilan de 3248,2 milliards représentant 37,7% de l’ensemble des actifs bancaires de la place de Dakar et 6,8% dans le marché de l’Union. Ces établissements concentrent à eux seuls 177 guichets, détiennent 283 GAB, polarisent 964 982 de comptes clientèle et emploient 2555 pour l’effectif du personnel des banques sénégalaises.

La qualité du portefeuille d’actifs est à l’épreuve de la récession induite par la pandémie

Le taux brut de dégradation du portefeuille clientèle qui est le ratio entre les créances en souffrance brutes et les crédits bruts est passé de 14,6% en 2019 à 13,3% à fin décembre 2020, soit une variation négative de -1,3%.

Le montant brut des créances en souffrance est passé de 637,7 milliards de FCFA en 2019 à 767,1 milliards de FCFA en 2020. Le taux net de dégradation du portefeuille clientèle (créances en souffrance nettes / total crédits nets) est ressorti à 6,0% en 2019 pour se stabiliser à 4,6% en 2020.

Compte tenu de la conjoncture et de la crise sanitaire, la plupart des ménages et opérateurs économiques ont vu leur capacité de remboursement de leurs emprunts se détériorer, entrainant une forte augmentation des créances en souffrance. Malgré ce niveau de dégradation de la qualité du portefeuille, le système bancaire sénégalais est resté solide et stable.

Lejecos Magazine

chroniques

chroniques