Quand il a présenté le DTS, le Fonds espérait en faire « le principal actif de réserve dans le système monétaire international ». Cela demeure une ambition non réalisée. En effet, le DTS est l'un des instruments les plus sous-utilisés de la coopération internationale. Quoi qu'il en soit, mieux vaut tard que jamais: transformer le DTS en une véritable monnaie mondiale présenterait plusieurs avantages pour l'économie et le système monétaire mondiaux.

L'idée d'une monnaie mondiale n'est pas nouvelle. Avant les négociations de Bretton Woods, John Maynard Keynes avait suggéré d’utiliser le « bancor » comme unité de compte de l’Union internationale de compensation qu’il proposait. Dans les années 1960, sous la direction de l'économiste américano-belge Robert Triffin, d'autres propositions ont émergé pour faire face aux problèmes croissants créés par le système dual or-dollars qui avait été mis en place à Bretton Woods. Le système s’est finalement effondré en 1971. À la suite de ces discussions, le FMI a approuvé le DTS en 1967 et l'a inclus dans ses statuts deux ans plus tard.

Bien que l'émission de DTS du FMI ressemble à la création de monnaie nationale par les banques centrales, le DTS ne remplit que certaines des fonctions de la monnaie. Il est vrai que les DTS sont un actif de réserve, et donc une réserve de valeur. Ils sont également l'unité de compte du FMI. Mais seules les banques centrales – principalement dans les pays en développement, mais aussi dans les pays développés – et quelques institutions internationales utilisent les DTS comme moyen d'échange pour se payer les unes les autres.

Le DTS a un certain nombre d'avantages fondamentaux, notamment le fait que le FMI peut l'utiliser comme un instrument de politique monétaire internationale lors d’une crise économique mondiale. En 2009, par exemple, le FMI a émis 250 milliards de dollars de DTS pour aider à combattre la crise, suite à une proposition du G20.

Plus important encore, les DTS pourraient aussi devenir l'instrument de base pour financer les programmes du FMI. Jusqu'à présent, le Fonds a compté principalement sur les augmentations de quotas (capital) et les emprunts auprès des pays membres. Or, les quotas ont eu tendance à croître moins vite que la croissance économique mondiale; la dernière augmentation a été approuvée en 2010, mais le Congrès américain l’a seulement acceptée en 2015. Et les prêts des pays membres, la principale source de nouveaux fonds pour le FMI (notamment en cas de crise), ne sont pas de véritables instruments multilatéraux.

La meilleure solution serait de transformer le FMI en une institution entièrement financée et gérée dans sa propre monnaie mondiale – une proposition faite il y a plusieurs décennies par Jacques Polak, l'économiste principal du Fonds à l’époque. Une option simple serait de considérer les DTS que les pays détiennent mais n’ont pas utilisés comme des « dépôts » auprès du FMI, que le Fonds pourrait utiliser pour financer ses prêts aux pays. Cela nécessiterait une modification des statuts (Articles of Agreement), parce que les DTS ne sont pas actuellement détenus dans les comptes ordinaires du FMI.

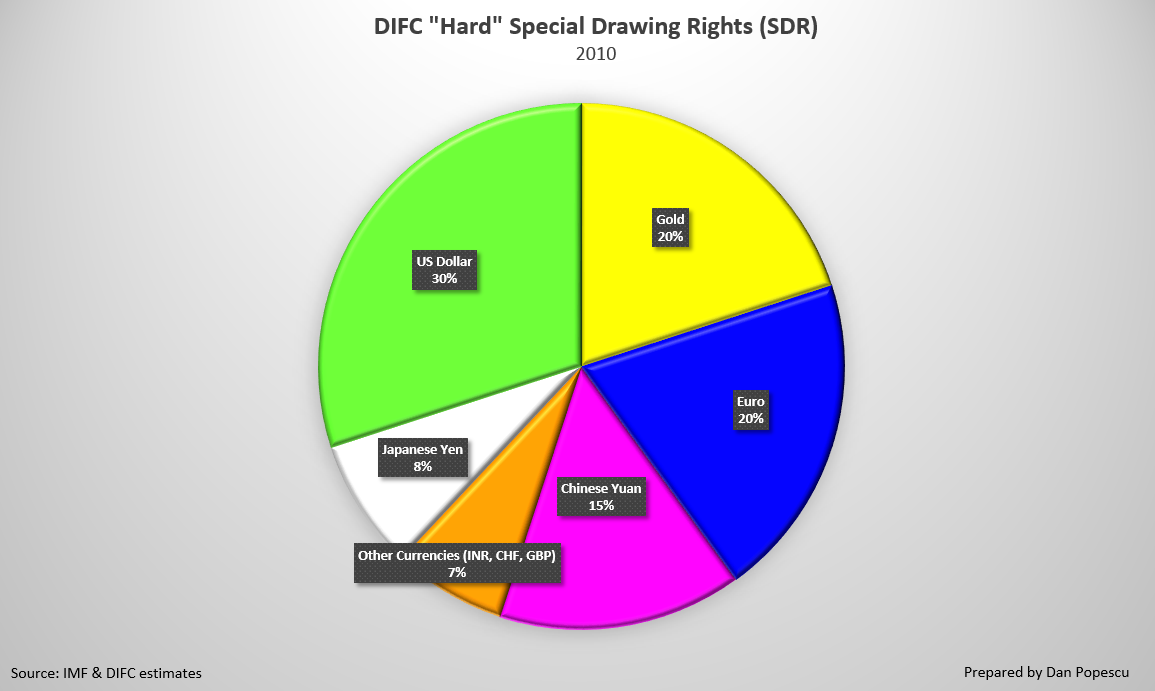

Le Fonds pourrait alors émettre des DTS régulièrement ou, mieux encore, en cas de crise, comme en 2009. À long terme, le montant émis doit être lié à la demande de réserves de change. Divers économistes et le FMI lui-même ont estimé que le Fonds pourrait émettre 200 à 300 milliards de dollars de DTS par an. De plus, cela se répartirait entre tous les pays les avantages financiers (seigneuriage) liés à l'émission de la monnaie mondiale. À l'heure actuelle, ces avantages bénéficient seulement aux émetteurs de monnaies nationales ou régionales qui sont utilisées au niveau international – en particulier le dollar américain et l'euro.

Une utilisation plus active de DTS rendrait également le système monétaire international plus indépendant de la politique monétaire américaine. L'un des problèmes majeurs du système monétaire mondial est que les objectifs de la politique des États-Unis, en tant qu'émetteur de la principale monnaie de réserve mondiale, ne sont pas toujours compatibles avec la stabilité globale du système.

Dans tous les cas, les différentes monnaies nationales et régionales pourraient continuer à circuler parallèlement aux réserves croissantes de DTS. Et un nouveau « compte de substitution » du FMI permettrait aux banques centrales d'échanger leurs réserves contre des DTS, comme les Etats-Unis ont été les premiers à le proposer dans les années 1970.

Les DTS pourraient être aussi potentiellement utilisés dans les transactions privées et pour libeller les obligations nationales. Mais, comme le FMI l’a souligné dans son rapport au Conseil d’administration en 2018, ces « DTS de marché », qui transformeraient l'unité en monnaie à part entière, ne sont pas essentiels pour les réformes proposées ici. Il n’est pas non plus nécessaire que les DTS soient utilisés comme unité de compte en dehors du Fonds.

Les anniversaires du FMI et des DTS en 2019 sont des motifs de célébration. Mais ils représentent aussi une occasion idéale pour transformer les DTS en véritable monnaie mondiale qui renforcerait le système monétaire international. Les décideurs politiques devraient la saisir.

Traduit de l’anglais par Timothée Demont

José Antonio Ocampo est membre du conseil d'administration de Banco de la República, la banque centrale de la Colombie, professeur à l'Université de Columbia, Président du Comité du Conseil économique et social des Nations Unies pour la politique de développement, et président de l’Independent Commission for the Reform of International Corporate Taxation.

L'idée d'une monnaie mondiale n'est pas nouvelle. Avant les négociations de Bretton Woods, John Maynard Keynes avait suggéré d’utiliser le « bancor » comme unité de compte de l’Union internationale de compensation qu’il proposait. Dans les années 1960, sous la direction de l'économiste américano-belge Robert Triffin, d'autres propositions ont émergé pour faire face aux problèmes croissants créés par le système dual or-dollars qui avait été mis en place à Bretton Woods. Le système s’est finalement effondré en 1971. À la suite de ces discussions, le FMI a approuvé le DTS en 1967 et l'a inclus dans ses statuts deux ans plus tard.

Bien que l'émission de DTS du FMI ressemble à la création de monnaie nationale par les banques centrales, le DTS ne remplit que certaines des fonctions de la monnaie. Il est vrai que les DTS sont un actif de réserve, et donc une réserve de valeur. Ils sont également l'unité de compte du FMI. Mais seules les banques centrales – principalement dans les pays en développement, mais aussi dans les pays développés – et quelques institutions internationales utilisent les DTS comme moyen d'échange pour se payer les unes les autres.

Le DTS a un certain nombre d'avantages fondamentaux, notamment le fait que le FMI peut l'utiliser comme un instrument de politique monétaire internationale lors d’une crise économique mondiale. En 2009, par exemple, le FMI a émis 250 milliards de dollars de DTS pour aider à combattre la crise, suite à une proposition du G20.

Plus important encore, les DTS pourraient aussi devenir l'instrument de base pour financer les programmes du FMI. Jusqu'à présent, le Fonds a compté principalement sur les augmentations de quotas (capital) et les emprunts auprès des pays membres. Or, les quotas ont eu tendance à croître moins vite que la croissance économique mondiale; la dernière augmentation a été approuvée en 2010, mais le Congrès américain l’a seulement acceptée en 2015. Et les prêts des pays membres, la principale source de nouveaux fonds pour le FMI (notamment en cas de crise), ne sont pas de véritables instruments multilatéraux.

La meilleure solution serait de transformer le FMI en une institution entièrement financée et gérée dans sa propre monnaie mondiale – une proposition faite il y a plusieurs décennies par Jacques Polak, l'économiste principal du Fonds à l’époque. Une option simple serait de considérer les DTS que les pays détiennent mais n’ont pas utilisés comme des « dépôts » auprès du FMI, que le Fonds pourrait utiliser pour financer ses prêts aux pays. Cela nécessiterait une modification des statuts (Articles of Agreement), parce que les DTS ne sont pas actuellement détenus dans les comptes ordinaires du FMI.

Le Fonds pourrait alors émettre des DTS régulièrement ou, mieux encore, en cas de crise, comme en 2009. À long terme, le montant émis doit être lié à la demande de réserves de change. Divers économistes et le FMI lui-même ont estimé que le Fonds pourrait émettre 200 à 300 milliards de dollars de DTS par an. De plus, cela se répartirait entre tous les pays les avantages financiers (seigneuriage) liés à l'émission de la monnaie mondiale. À l'heure actuelle, ces avantages bénéficient seulement aux émetteurs de monnaies nationales ou régionales qui sont utilisées au niveau international – en particulier le dollar américain et l'euro.

Une utilisation plus active de DTS rendrait également le système monétaire international plus indépendant de la politique monétaire américaine. L'un des problèmes majeurs du système monétaire mondial est que les objectifs de la politique des États-Unis, en tant qu'émetteur de la principale monnaie de réserve mondiale, ne sont pas toujours compatibles avec la stabilité globale du système.

Dans tous les cas, les différentes monnaies nationales et régionales pourraient continuer à circuler parallèlement aux réserves croissantes de DTS. Et un nouveau « compte de substitution » du FMI permettrait aux banques centrales d'échanger leurs réserves contre des DTS, comme les Etats-Unis ont été les premiers à le proposer dans les années 1970.

Les DTS pourraient être aussi potentiellement utilisés dans les transactions privées et pour libeller les obligations nationales. Mais, comme le FMI l’a souligné dans son rapport au Conseil d’administration en 2018, ces « DTS de marché », qui transformeraient l'unité en monnaie à part entière, ne sont pas essentiels pour les réformes proposées ici. Il n’est pas non plus nécessaire que les DTS soient utilisés comme unité de compte en dehors du Fonds.

Les anniversaires du FMI et des DTS en 2019 sont des motifs de célébration. Mais ils représentent aussi une occasion idéale pour transformer les DTS en véritable monnaie mondiale qui renforcerait le système monétaire international. Les décideurs politiques devraient la saisir.

Traduit de l’anglais par Timothée Demont

José Antonio Ocampo est membre du conseil d'administration de Banco de la República, la banque centrale de la Colombie, professeur à l'Université de Columbia, Président du Comité du Conseil économique et social des Nations Unies pour la politique de développement, et président de l’Independent Commission for the Reform of International Corporate Taxation.

chroniques

chroniques